- A számlák közötti fizetések és az azonnali fizetések új innovációs hullámot gerjesztenek, amely miatt háttérbe szorulhat a bankkártyás fizetés.

Az elmúlt években a pénzforgalmi ágazat drámai átalakuláson ment keresztül. A digitális technológiák, például a digitális pénztárcák, a személyek közötti P2P fizetések és az érintésmentes fizetések egyre inkább előtérbe kerülnek – derül ki a Capgemini Kutatóintézet legfrissebb kutatásából.

Tarolnak a készpénzmentes tranzakciók

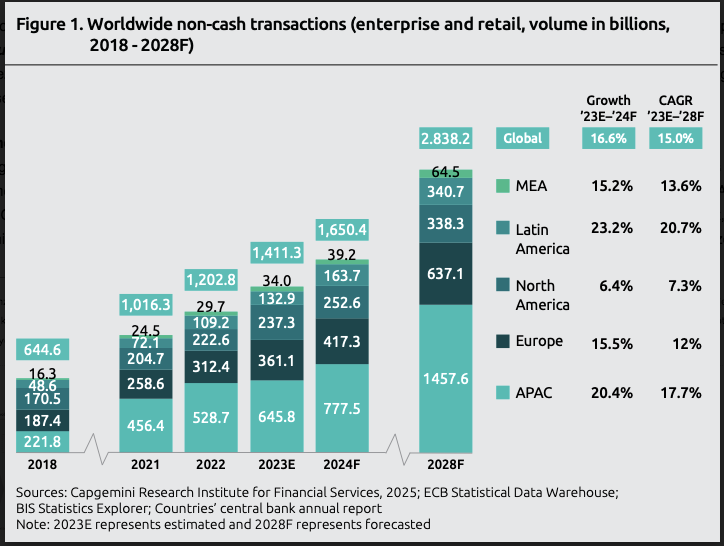

Az elmúlt években igencsak megváltozott a fizetési ökoszisztéma, amelyet mi sem bizonyít jobban, mint a készpénzmentes tranzakciók mértékének növekedése. Ezek száma 2023-ban 1 411 milliárdra emelkedett, 2024-ben pedig várhatóan eléri az 1 650 milliárdot. A mai fogyasztók a gördülékeny fizetési gyakorlatot részesítik előnyben, így a tendencia várhatóan folytatódni fog. Az előrejelzések szerint ez a szám 2028-ra eléri a 2838 milliárdot. Jelenleg a készpénzmentes tranzakciók tekintetében az ázsiai-csendes-óceáni térség (APAC) az egyik leggyorsabban növekvő régió, amely 2024-ben az előző évhez képest 20%-os növekedést ért el szemben Európával (16%) és Észak-Amerikával (6%).

Jön a számlák közötti (A2A) azonnali fizetések kora

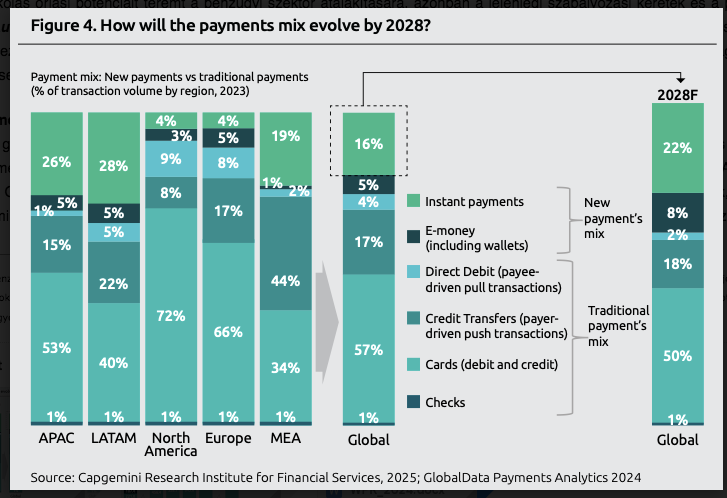

A számlák közötti (A2A) azonnali fizetési megoldások gyorsabb és költséghatékonyabb fizetési módot jelentenek, amelyek révén elkerülhető a drága kártyás infrastruktúrák használata. Ezen fizetési megoldások népszerűségének növekedése veszélyezteti a hagyományos bankkártyák dominanciáját és az előrejelzések szerint a kártyás tranzakciók volumenének jövőbeli növekedését 15-25%-kal szoríthatják vissza. Mivel a bankközi díjak és kamatterhek kulcsfontosságú bevételi forrást jelentenek, a pénzintézetek ezt jelentős kockázatnak tekinthetik, amely az ágazat meglévő szereplői számára milliárdos bevételkiesést jelenthet.

„A nem készpénzes tranzakciók tartós növekedése fontos mérföldkő a bankok és a pénzforgalmi szolgáltatók számára. Az adatok azt mutatják, hogy elkerülhetetlen az azonnali és nyílt bankolás irányába történő elmozdulás. A fogyasztók azonnaliságot követelnek, a vállalatok pedig éhesek a valós üzleti problémákat orvosló innovatív megoldásokra, még ha fizetni is kell értük. Ideje lefektetni ennek alapjait” – nyilatkozta Jeroen Hölscher, a Capgemini pénzforgalmi szolgáltatásokért felelős globális vezetője.

A pénzintézetek nincsenek felkészülve az azonnali fizetési műveletekre

A pénzforgalmi vezetők kétharmada úgy látja, hogy az azonnali fizetések elterjedése kulcsfontosságú a készpénzmentes tranzakciók fellendítése szempontjából. Ennek következtében a bankoknak lépést kell tartaniuk az azonnali fizetések bevezetésével; ugyanakkor a csalással kapcsolatos aggodalmak jelentősen visszafogják a fejlődést.

Többek között emiatt is sokan inkább csak fogadnak, de nem küldenek azonnali fizetéseket. Ezt a kutatás számai is igazolják, amely szerint ma a bankoknak mindössze 25%-a az azonnali fizetések fogadására, míg 53%-uk az azonnali fizetések küldésére és fogadására is alkalmas. Említésre méltó, hogy az európai bankoknak csak 13%-a mondhatja el magáról, hogy erős technológiai háttérrel rendelkezik az azonnali fizetések tekintetében.

Papír alapú folyamatok, nagymértékű bevételkiesések

A biztosítási, kiskereskedelmi és autóipari ágazatok vállalati pénzügyi vezetői számára a követelések és kötelezettségek kezelésének hatékonysága terén tapasztalható hiányosságok jelentős problémákat okoznak a pénzáramlásban. Több mint 80%-uk még mindig kézi, papíralapú folyamatokat alkalmaz a számlák egyeztetésekor, aminek következtében a vállalati bevételek közel 7%-a lekötődik az értékláncban. Ez potenciálisan olyan dollármilliárdok elakadását jelenti, amelyeket az üzleti tevékenységek finanszírozására lehetne fordítani.

Az azonnali fizetések és a nyitott pénzügyi rendszer új utat jelenthet ezen vállalkozások számára azáltal, hogy valós idejű áttekintést biztosít a pénzáramlás tekintetében.

Gyerekcipőben a nyílt bankolás

A nyílt bankolás óriási potenciált teremt a pénzügyi szektor átalakítására, azonban a jelenlegi szabályozási keretek és a piaci kezdeményezések közötti különbségek visszafogják a fejlődést. Ausztrália, Brazília, India és Szingapúr azon kevés ország közé tartozik, amelyek élen járnak az adatmegosztás hozzáférhetőbbé és kényelmesebbé tételére irányuló kezdeményezésekben. A nyitott pénzügyi rendszer bevezetése a bankok mindössze 17%-nál van előrehaladott, kísérleti vagy már bevezetett fázisban, míg 39%-uk a tervezési fázisnál tart és hatáselemzéseket végez. A bankok további 23%-a továbbra is bizonytalan, mivel a szabályozás tisztázására vár.

A kutatás módszertana

A 2025. évi globális pénzforgalmi jelentés elsősorban két forrásra támaszkodik – a 2024. évi globális vállalati felmérésre és a 2024. évi globális banki és pénzforgalmi vezetők körében végzett felmérésekre és interjúkra. Ezek az elsődleges kutatási források 15 piac alakulásába nyújtanak betekintést: Ausztrália, Brazília, Kanada, Franciaország, Németország, Hongkong, Olaszország, Hollandia, Szaúd-Arábia, Szingapúr, Spanyolország, Svédország, Egyesült Arab Emírségek, Egyesült Királyság és az Egyesült Államok. A globális pénzforgalmi jelentés három iparág (biztosítás, kiskereskedelem és autóipar) 600 vállalati pénzügyi vezetőjének megkérdezésével készült.

A teljes kutatás ITT érhető el.

Budapest24 Minden, ami Budapesten és vidéken történik!

Budapest24 Minden, ami Budapesten és vidéken történik!